【2025年12月19日】日銀利上げ(0.75%)決定:金利ある世界への回帰と特別区行政の針路

はじめに

※本記事はAIが生成したものを加工して掲載しています。

※各施策についての理解の深度化や、政策立案のアイデア探しを目的にしています。

※生成AIの進化にあわせて作り直すため、ファクトチェックは今後行う予定です。

※掲載内容を使用する際は、各行政機関の公表資料を別途ご確認ください。

【2026年1月15日追記】

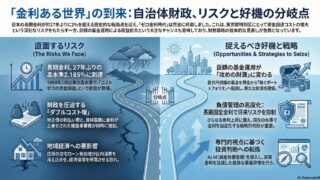

日本の長期金利2.185%到達:財政懸念と「金利ある世界」の深化

2026年1月14日、日本の金融市場は歴史的な転換点を迎えました。長期金利の指標となる新発10年物国債利回りが一時2.185%を記録し、1999年2月以来、約27年ぶりの高水準に達しました。2025年12月19日の日本銀行による政策金利0.75%への引き上げ決定以降、市場では「金利ある世界」への適応が加速していましたが、高市早苗首相による衆議院解散の観測が財政拡張への警戒を呼び、金利上昇に一段と拍車をかけています。東京都特別区の自治体経営にとって、これは資金調達コストの激増、建設事業費のさらなる膨張、そして住民の住宅ローン負担増による地域経済の冷え込みという多面的なリスクを意味します。一方で、巨額の基金(積立金)を保有する特別区にとって、金利上昇は運用収益の拡大というチャンスでもあります。本記事では、最新の客観的データに基づき、特別区の政策担当者が取るべき高度な財政戦略と、専門的視点による示唆を詳述します。

金利ある世界への招待状

歴史的転換点としての2025年12月19日

2025年12月19日、日本銀行は政策金利を0.75%へ引き上げることを決定しました。長きにわたり日本の行政・経済を覆っていた「ゼロ金利・マイナス金利」という特殊な環境が、名実ともに終わりを告げた瞬間です。

このレポートは、東京都特別区(23区)という、日本で最も経済活動が活発であり、かつ極めて特殊な財政構造を持つ自治体の職員の皆様に向けて執筆しています。今回の利上げは、過去30年間の自治体経営の常識を根底から覆すインパクトを持っています。多くの現役職員の方々にとって、公債費の利払いが予算編成の重しとなる経験や、インフレによって事業費が膨張する経験は、初めてのことかもしれません。「金利が上がると住宅ローンが大変だ」といった生活者レベルの話題にとどまらず、自治体財政において、金利0.75%という数字が持つ意味は計り知れません。それは歳入構造の変化、歳出の硬直化、公共施設の更新戦略に至るまで、あらゆる政策立案の前提条件を書き換えるものだからです。

本レポートの目的と構成

本レポートでは、皆様が直面する「不都合な真実(公債費の増加、コストプッシュインフレ)」と「新たな機会(名目成長による税収増、基金運用益の拡大)」の両面を、客観的データに基づき徹底的に紐解いていきます。

マクロ経済の動向から都区財政調整制度の最新合意内容までを網羅し、政策立案の現場で「なぜこれが必要なのか」を説明するための論拠を提供することを目指しました。デフレ・低金利を前提とした守りの経営から、インフレ・金利ありを前提とした動的な経営への転換を、明日からの実務に使える解像度で解説します。

マクロ経済環境と日銀利上げの背景分析

賃金と物価の好循環の定着と深化

日本銀行が0.75%への利上げに踏み切った最大の理由は、2024年から2025年にかけて確認された「賃金と物価の好循環」の定着にあります。これは長年、日本政府と日銀が目指してきたデフレ脱却の最終フェーズと言えるでしょう。

春闘に見る賃上げの構造的変化

- 賃上げ率の推移:

2025年の春闘において、賃上げ率は2年連続で5%台を達成しました。 - セクターの広がり:

従来賃上げの波から取り残されがちであった「交通運輸」や「サービス・ホテル」といったセクターにおいても、2025年は大幅な賃上げ率が記録されています。これは労働力不足が構造的なものとなり、人材確保のための賃上げが日本経済全体に浸透したことを示しています。

サービス価格への転嫁と「良いインフレ」

- サービス価格の上昇:

賃金上昇は、これまで上がりにくいとされてきたサービス価格を押し上げています。企業向けサービス価格指数(SPPI)において、特に人件費比率の高いサービスの価格上昇が顕著です。 - 行政コストへの影響:

窓口業務、清掃、給食調理などの外部委託業務は労働集約的であり、サービス価格の上昇は行政コストの構造的な上昇を意味します。もはや「入札を行えば安くなる」という時代は終わったと認識すべきです。

金利0.75%の歴史的位置づけと意味

今回決定された政策金利0.75%という水準について、歴史的な視点からその意味を考察します。

過去の金利水準との比較

- 歴史的な低水準:

1990年代初頭の短期プライムレート(8.25%)などと比較すれば、0.75%は依然として低い水準です。 - レジームチェンジの重要性:

重要なのは絶対水準ではなく「金利が実質ゼロ」という前提が崩れたことです。借金の利息を誤差として扱ってきた組織のDNAをリセットすることが最大の課題となります。

実質金利とイールドカーブ

- 実質金利の現状:

インフレ率を考慮した実質金利は依然としてマイナスであり、経済には緩和的な環境ですが、金融市場は将来を見越して動きます。 - 長期金利への影響:

日銀の利上げサイクル入りによりイールドカーブが右肩上がりとなり、地方債が中心とする長期金利の上昇が財政に直接的な打撃を与えます。

行政が見据えるべき「ニューノーマル」

インフレ・金利ありの環境下では、以下の通りパラダイムが転換します。

- 物価の動向:

上がり続けることを前提とし、補正予算や契約変更が常態化する。 - 賃金の動向:

上昇基調にあり、優秀な人材確保には待遇改善が必須となる。 - 借金コスト:

利払いが重荷となるため、起債抑制と償還管理の重要性が増す。 - 基金の運用:

有力な歳入源として、運用益の最大化が求められるようになる。

金利上昇が特別区財政に与えるインパクト(歳出編)

公債費という「時限爆弾」のメカニズム

金利上昇が自治体財政に与える最も直接的な影響は、地方債の利払い費の増加です。

借換債(借金の借り換え)のリスク

- 逆回転の開始:

これまでは過去の高金利債を超低金利に借り換えることで利払いを減らせてきましたが、今後は過去の超低金利債を高金利で借り換える「逆回転」が始まります。 - 利払い費のシミュレーション:

仮に年間200億円の借換対象がある場合、金利が0.1%から1.5%に上昇すれば、年間利払いは約2,000万円から約3億円へと激増します。この影響は元本が変わらなくても、10年以上にわたって財政を圧迫し続けます。

実質公債費比率への影響

- 財政健全化指標の悪化:

公債費の増加は実質公債費比率を悪化させます。大規模な再開発や公共施設の更新ラッシュを控えている区においては、起債許可団体への転落リスクを考慮した慎重な管理が必要です。

「トリプル高」による公共事業費の膨張

金利上昇は、金利・物価・賃金の「トリプル高」として建設事業費を押し上げます。

民間事業者の資金調達コスト転嫁

- 受注側のコスト増:

建設会社が重機調達等のために借り入れる運転資金の利息が増加します。このコストは入札価格に上乗せされ、行政の発注価格上昇として跳ね返ってきます。

労務単価と資材価格の高騰

- 入札不調のリスク:

賃上げによる労務単価の上昇とインフレによる資材高騰が重なり、当初予算での入札が不調に終わるケースが激増します。事業費見積もりの根本的な見直しが迫られます。

経常経費への波及

- 光熱水費の変動:

エネルギー価格に加え、電力会社等の金利負担増が料金に転嫁される可能性があります。 - 委託料の改定要求:

サービス価格の上昇により、指定管理者や清掃等の委託料改定要求が相次ぎ、予算管理が難しくなります。 - 補助金の需要増:

物価高騰に苦しむ住民支援や、市場金利に連動する「利子補給」制度の負担が増大します。

金利上昇が特別区財政に与えるインパクト(歳入編)

名目GDP拡大と税収の相関

インフレは名目GDPを押し上げ、税収の課税ベース拡大をもたらす側面があります。

特別区民税への影響

- 所得増による増収:

賃上げは住民税の課税対象所得の増加を意味します。また、預金利息などの金融所得の増加も税収増に寄与します。

法人住民税と都区財政調整

- 企業業績の反映:

インフレ下で価格転嫁に成功した企業の法人住民税は増加します。これは都区財政調整制度を通じて各区の財源となります。

都区財政調整制度の最新動向(令和7年度合意)

東京都との財政調整制度において、2025年2月に重要な合意がなされました。

配分割合56%への引き上げ

- 財源移転の拡大:

都区間の配分割合が従来の55%台から56%へと引き上げられました。これにより数百億円規模の財源が新たに区側へ配分されます。 - 特別交付金の変更:

災害対応経費等に充当される特別交付金の割合も6%に変更され、震災や風水害への備えが強化されました。

「偏在是正措置」という構造的リスク

税収増への期待を打ち消すのが、国による地方法人課税の偏在是正措置(都税の吸い上げ)です。

東京都税の流出実態

- 財源の収奪:

不合理な税制改正により、令和7年度だけで約1.5兆円もの都税が国に吸い上げられる見込みです。原資となる都税が減れば、配分割合が上がっても区への交付金総額が抑制される恐れがあります。

実質的な減収のリスク:

インフレで名目税収が増えても、国に吸い上げられる分が多ければ、物価高による歳出増を賄えません。手元の「実質的な購買力」が低下するリスクを注視すべきです。基金運用益という「新たな埋蔵金」

金利上昇における確実なプラス要素は、自治体が保有する基金の運用収益です。

眠れる資産の目覚め:

金利が0.75%になれば、財政調整基金や減債基金の運用益は飛躍的に向上します。数百億円の基金を適切に運用すれば、増税なしで億単位の「真水」の財源を確保できます。運用戦略の転換:

元本保証と流動性のみを重視した預金から、債券等を組み合わせたポートフォリオ運用へと転換し、積極的に収益を確保する姿勢が求められます。政策立案への示唆(特別区行政が今、行うべきこと)

財務戦略の高度化(ALMの導入と負債管理)

- 全庁的な資産・負債管理:

将来の金利上昇リスクをヘッジするため、借換債の発行年限を分散させ、平準化を図る必要があります。 - 基金の稼ぐ力の強化:

財務部門は金融機関との対話を深め、より有利な運用商品を能動的に模索すべきです。

「コスト増」を前提とした事業見直し(ビルド&スクラップ)

- 真の事業評価:

費用対効果(B/C)のコスト部分が急増しています。これまで継続してきた事業もコスト増を加味して再計算し、合理的根拠を失ったものは廃止する勇気が必要です。 - 受益者負担の適正化:

施設使用料等の据え置きは、維持管理コストが上がっている中では実質的な値下げです。「物価・賃金スライド制」を導入し、コスト変動に合わせて料金を適時見直すべきです。

高人件費サービスへの対応と「選ばれる自治体」へ

- 委託契約の適正化:

最新の労務単価を反映させなければ質の高い事業者を確保できません。適正価格での発注は行政の社会的責任です。 - 人材確保戦略:

民間賃上げに劣後しないよう、人事勧告の反映だけでなく、柔軟な働き方やキャリアパスの多様化によるブランディングが急務です。

特別区連携による「スケールメリット」の追求

- 共同調達の拡大:

複数区あるいは全体で共同発注を行い、交渉力を高めて単価上昇を抑制します。特にデジタルシステムの共同化はコスト削減に直結します。 - 基金運用の共同化:

各区の余裕資金をまとめた大口運用により、より有利な利回り条件を引き出す取り組みも有効です。

住民への「インフレ・金利リテラシー」啓発と対話

- 負担増への理解促進:

手数料値上げ等を行う際、物価指数や人件費推移などの客観的データを用いて論理的に説明する広報戦略が必要です。 - 地域経済の支援:

区内中小企業が価格転嫁を円滑に行えるよう、DX投資への補助金政策などを強化し、地域経済をインフレに強い構造へ変革します。

まとめ:ピンチをチャンスに変える「経営力」

2025年12月19日の日銀利上げは、特別区行政にとって「眠っていたコスト意識」を呼び覚ます警鐘です。30年間続いたデフレの「ぬるま湯」から上がり、金利とインフレという「冷たい外気」に晒される瞬間です。

- 財政への姿勢:

公債費増加という負の側面と、税収・運用益増という正の側面を精密にシミュレーションし、これまでの節約一辺倒ではない経営判断が求められます。 - 制度の活用:

配分割合の引き上げを追い風としつつ、国による財源奪取という逆風を押し返す自律的な財源確保が鍵となります。 もはや「前例踏襲」でなんとかなる時代は終わりました。金利という「時間価値」を意識し、コストとリターンをシビアに見極める経営力を持つこと。この局面を、持続可能な都市経営へと舵を切る絶好のチャンスと捉え、乗りこなしていきましょう。

-320x180.jpg)

-320x180.jpg)